咖啡界近来可谓是波涛汹涌。

两天前,全球食品巨头雀巢宣布以71.5亿美元完成对星巴克部分产品营销权收购。话音刚落,8月31日,全球饮料巨头可口可乐则宣布与韦博得集团(Whitbread)达成收购全球知名咖啡品牌咖世家(Costa)的*终协议。

(图文无关)

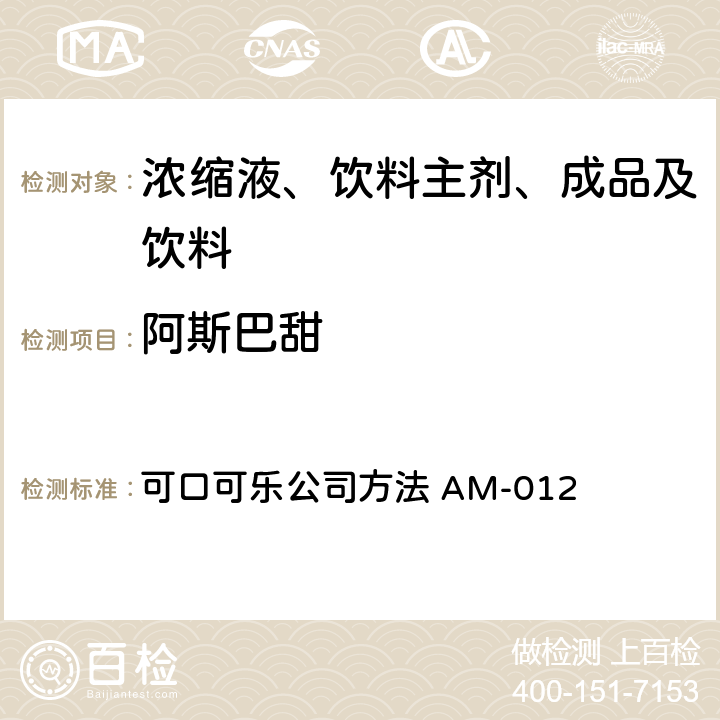

根据协议,可口可乐公司将获得韦博得集团全资子公司咖世家的所有已发行和流通的股票,该子公司包括了咖世家目前所有运营业务。

业内人士认为,此收购协议的达成,不仅意味有着152 0173 3840年碳酸饮料生意经验的可口可乐正式将触角伸向咖啡连锁餐饮领域,而且还表明在咖啡领域这片“蓝海”,快消巨头们“圈地”现象愈加明显。

豪购

可口可乐相关负责人接受《国际金融报》记者采访时表示:“此次可口可乐从其母公司韦博得集团收购咖世家的交易价格是39亿英镑,约合51亿美元,该收购预计将在明年上半年完成。”

“根据协议,咖世家还为可口可乐提供了整个咖啡供应链的强大专业知识,包括采购、自动售货和分销渠道等,这将补强可口可乐系统现有的专业能力。该收购将为可口可乐公司带来遍布欧洲、亚太、中东和非洲的强大咖啡业务平台,及未来发展潜力。” 可口可乐在一份通报中表示。

资料显示,咖世家于1971年在伦敦成立,目前已发展成为一个全球**的咖啡品牌。 咖世家的运营包括一个**的品牌、近4000家门店以及经过培训的咖啡师、 咖啡自贩机业务、家用咖啡业务,以及咖啡烘焙业务。

据了解,1995年Costa被韦博得集团以1900万英镑的价格收购,23年之后,可口可乐以当初价格的205倍将其“收入囊中”,因此被外界普遍认为是“豪购”。

对于“豪购”Costa的原因,可口可乐总裁兼首席执行官James Quincey公开表示:“因为咖啡可以帮助我们进入热饮行业,咖啡是世界上增长*快的饮料类别之一,占6%。它也拥有不同类别的业务,自动贩售、咖啡店、即食、咖啡豆和胶囊等。”

“咖啡的业务也非常分散,世界上没有一家公司在咖啡的各个部分都有强大的根基,包括可口可乐。虽然我们有很多很棒的品牌,比如在日本的即饮型佐治亚咖啡阵容,但可口可乐在这个不断增长的类别中没有广泛的全球产品组合。” James Quincey坦言道。

中国食品产业分析师朱丹蓬接受《国际金融报》记者采访时表示:“2017年咖啡界迎来行业的爆发期,在这个节点上,根据自身发展的长期战略以及Costa的整体经营情况,可口可乐对其收购,可以加速可口可乐在整个非碳酸类的布局。”

“所以,从整个产业端和消费端来看,我觉得39亿英镑的交易额并非像外界所说是天价,相反,我认为从中长远角度来考虑的话,这个价格非常划算,这一举措是被看好的,有利于双方共同发展。”朱丹蓬一并指出。

而咖世家方面也对于此次交易寄予厚望。咖世家执行董事Dominic Paul也表示:“咖世家团队和我非常高兴能够加入可口可乐公司,成为可口可乐系统的一部分将使我们能够更快地发展业务。”

寻找新增长点

业内专家普遍认为,目前来看,无论从任何一份消费研究报告来看,都体现着消费升级背景下的健康化消费需求,而碳酸饮料已被贴上“不健康”的标签,随之可乐市场的萎缩也日益加剧。为了稳固市场地位,提升公司业绩,“双乐”必须开拓新的品类和市场,以寻找新的增长点。

根据可口可乐上月底披露的2018年二季报财报,其有机销售收入增长了5%,产品整体销售量增长了2%,但在报告期内营收为89亿美元,同比下滑8%,而其2017年业绩“成绩单”更为惨淡。

清华大学快营销研究员孙巍对《国际金融报》记者表示:“从顶层设计的高度来看,这一并购**想象力。可口可乐正式切入线下连锁新零售体系,既拓展了旗下饮料的品类,也拓展了饮料的线下渠道。而Costa作为一个全球知名的咖啡品牌,比较匹配可口可乐的国际化品牌并购标的,收购Costa可以在一定程度上提升可口可乐的业绩。”

据了解,在2018年**季度(截至2018年3月1日),咖世家的营收和税息折旧及摊销前利润 (EBITDA) 分别达到了13亿英镑和2.38亿英镑,约合美元17亿和3.12亿。

对此,可口可乐方面在该份通报中还表示:“在不考虑收购会计处理的影响的情况下,此次交易在首年即将为公司带来小幅增长。”

(国际金融报见习记者马云飞)